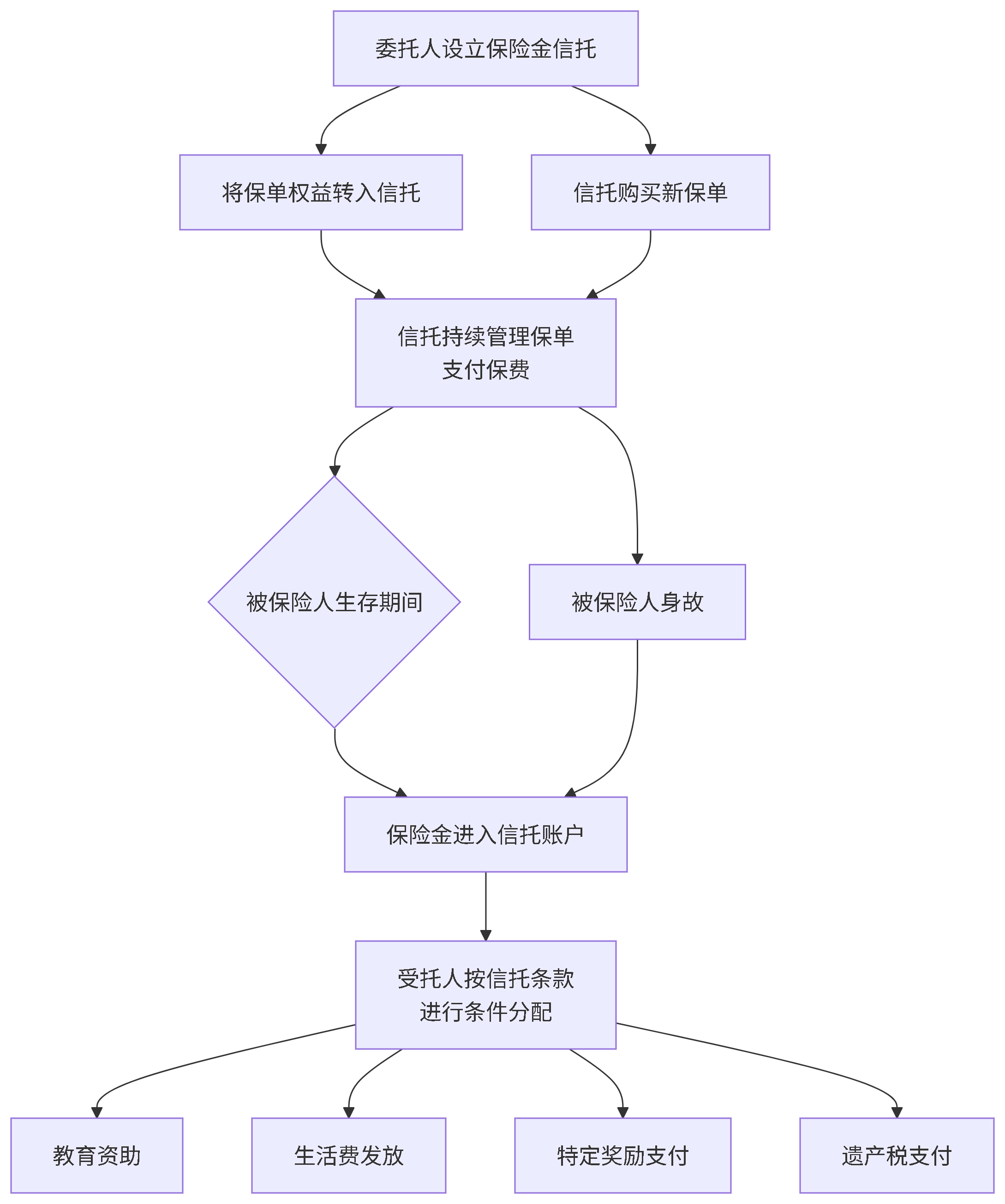

保险金信托的基本架构

保险金信托是一种将人寿保险与信托相结合的法律安排,它以保险金请求权及相关权益作为信托财产,通过专业信托机构进行管理分配10。这种架构融合了保险的杠杆效应和信托的灵活分配优势,能够实现资产风险隔离、税务筹划和定向传承功能。

信托运作流程:

保险金信托的税务优势

保险金信托在税务方面确实具有一定优势,但需要注意这些优势的实现需要满足特定条件,并且在不同国家地区有不同的表现。

所得税优惠

保险理赔金免税:根据《个人所得税法》第四条,保险赔款免征个人所得税8。这意味着身故保险金在给付给受益人时,不需要缴纳个人所得税。

信托收益的税务处理:信托存续期间产生的投资收益可能需要纳税,但通过合理规划可以实现税务优化10。

遗产税与赠与税规划

虽然中国目前尚未开征遗产税,但许多高净值人士担心未来可能出台遗产税,保险金信托被视为一种前瞻性规划工具8。

身份场景

主要税务影响

关键规划点

全家族境内身份

中国无遗产税和赠与税,目前无相关税负;保险赔款免个人所得税3

重点在于资产隔离和传承控制,而非当前税筹

受益人境外身份

可能面临境外遗产税和赠与税;美国税收居民需申报海外赠与,但通常无需缴税5

利用“外国赠与人信托”(FGT)架构;确保合规申报Form 3520

投保人境外身份

用境外资产为境内保单付费可能涉及境外赠与税;用境内资产付费则通常不受影响

区分资产来源;境外付费需考虑当地赠与税规则

跨境混合身份家庭

税务处理复杂,可能同时涉及多国税务居民身份和资产所在地规则

必须进行多国税务筹划;寻求专业顾问帮助至关重要

跨境税务规划

对于拥有跨境身份或资产的高净值人士,保险金信托可以提供灵活的税务规划方案3:

美国税务居民:可以考虑设立不可撤销人寿保险信托(ILIT),将死亡保险金排除在应税遗产之外79。

非美国税收居民:信托收益作为境外收入,通常免征美国所得税5。

中美跨境家庭:可以利用外国赠与人信托(FGT)架构,在委托人在世时,信托收益视为对受益人的"海外赠与",受益人仅需申报但无需缴税5。

⚖️ 主要风险与限制

虽然保险金信托具有诸多优势,但也存在一些需要注意的风险和限制:

“完全免税”是误解:保险金信托并非天生免税,其税务效果完全取决于架构设计和法律规定。...

继续阅读完整内容

请查看下方广告以解锁文章剩余内容

保险金信托的税务规划指南

保险金信托的基本架构

保险金信托是一种将人寿保险与信托相结合的法律安排,它以保险金请求权及相关权益作为信托财产,通过专业信托机构进行管理分配10。这种架构融合了保险的杠杆效应和信托的灵活分配优势,能够实现资产风险隔离、税务筹划和定向传承功能。

信托运作流程:

保险金信托的税务优势

保险金信托在税务方面确实具有一定优势,但需要注意这些优势的实现需要满足特定条件,并且在不同国家地区有不同的表现。

所得税优惠

- 保险理赔金免税:根据《个人所得税法》第四条,保险赔款免征个人所得税8。这意味着身故保险金在给付给受益人时,不需要缴纳个人所得税。

- 信托收益的税务处理:信托存续期间产生的投资收益可能需要纳税,但通过合理规划可以实现税务优化10。

遗产税与赠与税规划

虽然中国目前尚未开征遗产税,但许多高净值人士担心未来可能出台遗产税,保险金信托被视为一种前瞻性规划工具8。

| 身份场景 | 主要税务影响 | 关键规划点 |

| 全家族境内身份 | 中国无遗产税和赠与税,目前无相关税负;保险赔款免个人所得税3 | 重点在于资产隔离和传承控制,而非当前税筹 |

| 受益人境外身份 | 可能面临境外遗产税和赠与税;美国税收居民需申报海外赠与,但通常无需缴税5 | 利用“外国赠与人信托”(FGT)架构;确保合规申报Form 3520 |

| 投保人境外身份 | 用境外资产为境内保单付费可能涉及境外赠与税;用境内资产付费则通常不受影响 | 区分资产来源;境外付费需考虑当地赠与税规则 |

| 跨境混合身份家庭 | 税务处理复杂,可能同时涉及多国税务居民身份和资产所在地规则 | 必须进行多国税务筹划;寻求专业顾问帮助至关重要 |

跨境税务规划

对于拥有跨境身份或资产的高净值人士,保险金信托可以提供灵活的税务规划方案3:

- 美国税务居民:可以考虑设立不可撤销人寿保险信托(ILIT),将死亡保险金排除在应税遗产之外79。

- 非美国税收居民:信托收益作为境外收入,通常免征美国所得税5。

- 中美跨境家庭:可以利用外国赠与人信托(FGT)架构,在委托人在世时,信托收益视为对受益人的"海外赠与",受益人仅需申报但无需缴税5。

⚖️ 主要风险与限制

虽然保险金信托具有诸多优势,但也存在一些需要注意的风险和限制:

- “完全免税”是误解:保险金信托并非天生免税,其税务效果完全取决于架构设计和法律规定。例如,个人所得税法规定的“保险赔款”免税范围可能存在争议,一些观点认为其仅限财产保险之赔偿8。

- 设立与维护成本:保险金信托通常没有设立门槛(如100万保费或300万保额),并且需要支付每年的账户管理费率(通常为0.3%-1%)10。

- 流动性约束:资金锁定期通常为5-10年,提前赎回可能面临较高的本金损失10。

- 法律与合规风险:2024年《信托业务分类新规》实施后,部分收益分配条款可能需要重新备案10。跨境架构还可能面临双重司法管辖冲突风险。

- 不可撤销性:特别是不可撤销人寿保险信托(ILIT)一旦设立,通常无法更改,委托人需要放弃对保单的控制权和所有权79。

实用建议与规划步骤

- 明确主要目标:

- 如果主要目的是资产保护和企业风险隔离,那么保险金信托的债务隔离功能是重点。

- 如果担心子女婚姻风险或挥霍,那么信托的灵活分配条款是关键。

- 如果家庭成员身份多元(有境外身份)或资产分布在多个国家,那么税务筹划,尤其是跨境税务筹划,就成为核心考量。

- 选择合适的信托类型:

- 可撤销信托:灵活性高,但资产隔离和税务优化效果较弱。

- 不可撤销信托(如ILIT):能够有效实现资产隔离和税务优化(如规避遗产税),但失去灵活性和控制权79。

- 设计合理的分配方案:信托的核心优势在于其灵活的分配条款。你可以设定多种分配条件,例如:

- 按年龄分期领取(如25岁领取30%,30岁领取剩余部分)。

- 与重大人生事件挂钩(如结婚、购房、创业时给予支持)。

- 与激励措施结合(如考上大学、获得学位可获奖励)。

- 寻求专业帮助:保险金信托涉及法律、税务、金融等多个专业领域。在设立前,务必要咨询以下专业人士:

- 精通信托和税务的律师:确保信托架构合法合规,并能实现你的目的。

- 税务顾问(尤其是处理跨境税务的专家):评估不同方案的税务影响,确保合规。

- 可靠的信托机构:选择经验丰富、信誉良好的受托人,负责未来的信托管理和分配执行。

- 持续管理与审查:信托设立后并非一劳永逸。需要定期审查(建议每2-3年,或在家庭情况、税法发生重大变化时),以确保它仍然符合你的愿望和当下的法律法规。

总结

保险金信托通过合理的架构设计,确实可以在资产保全、定向传承和税务优化方面发挥重要作用,但它并非一个“完全免税”的神话工具。其税务优势的发挥,高度依赖于前期的精心规划、中期的专业管理以及遵守不断变化的法律法规。

对于高净值人士而言,关键是要首先明确自己的核心需求(传承、隔离、税务还是综合),然后在专业顾问的帮助下,量身定制最适合自己的方案,并做好长期管理的准备。

--------

一、遗产税筹划:核心是 “剥离遗产属性,降低税基”

在已开征遗产税 / 赠与税的国家和地区(如美国、日本、我国台湾地区等),保险金信托的节税逻辑非常明确 —— 通过信托架构,让保险金不被计入委托人(通常是被保险人)的 “遗产总额”,从而直接减少遗产税的税基,甚至规避缴税。

具体流程可对比两种传承方式:

| 传承方式 | 保险金的属性认定 | 遗产税影响 |

| 直接指定继承人(无信托) | 被视为委托人的 “遗产组成部分”(部分地区认定为 “赠与财产”) | 需计入遗产总额,按当地遗产税税率缴税(若遗产总额超免征额,税率可能高达 30%-50%) |

| 设立保险金信托 | 保险金赔付后直接进入信托账户,成为 “信托财产”,而非委托人遗产 | 不计入遗产总额,受益人从信托中获取的利益无需缴纳遗产税 |

| 例如:若某委托人有 1000 万元资产,当地遗产税免征额为 500 万元,税率 40%。若直接传承,继承人需缴 200 万元遗产税;若通过保险金信托将 500 万元资产对应的保险金纳入信托,这部分保险金不计入遗产,继承人仅需对剩余 500 万元资产缴税,税负直接减半。 |

二、资产传承安排:间接实现 “税务成本优化”

除了直接的遗产税筹划,保险金信托在资产传承过程中,还能通过 “结构化分配” 间接降低整体税务负担,核心体现在两点:

- 避免 “遗产分割中的二次缴税”

若未设信托,继承人继承遗产后(如房产、股权),若需变现,可能涉及 “遗产税 + 交易税(如增值税、个税)” 的双重税负;而保险金信托的财产(如保险金、信托运作产生的收益)可由受托人根据信托合同,在合适的时机以 “非现金 / 现金” 形式分配(如直接支付教育金、医疗费,或在受益人税负较低的阶段分配收益),避免受益人因 “被动继承资产后变现” 产生的额外税务成本。 - 规避 “赠与税的累积税负”

部分地区对 “生前赠与” 有严格的赠与税规定(如每年有赠与免征额,超额部分需缴税)。若委托人想提前转移资产给子女,直接赠与可能逐年累积赠与税;而通过保险金信托,委托人只需一次性或分期缴纳保险费,保险金最终通过信托分配给受益人,整个过程不触发赠与税(因信托分配不属于 “生前赠与”),实现 “资产转移无赠与税成本”。

三、关键提醒:节税效果需结合 “政策环境”

需特别注意的是,保险金信托的节税优势高度依赖当地税收政策:

- 若所在地区未开征遗产税 / 赠与税(如我国大陆目前尚未开征),则其 “直接节税” 效果暂不体现,但仍可通过 “资产隔离”(避免资产因债务、纠纷损失,间接减少潜在税务相关的经济损失)、“传承结构化”(为未来可能的税收政策调整提前布局)发挥价值;

- 无论在何种地区,所有节税安排均需符合当地《信托法》《税法》等法律法规,避免因信托结构设计不合规导致 “税务筹划失效”,甚至引发法律风险。

因此,若需通过保险金信托实现节税目标,建议结合自身资产状况、所在地区税收政策,联合专业的信托机构、税务顾问、律师共同设计方案,确保合规性与效果最大化。